2020年1月起,“搭车”蒙牛的妙可蓝多开启了上市以来的高光时刻,半年股价暴涨超200%,一度被股民称为“中国神奶酪”,然而8月23日,妙可蓝多发布公告,终止此前与蒙牛签订的非公开发行股票预案,受此影响,一路高涨的妙可蓝多遭遇滑铁卢,背后隐藏的危机逐渐显现。

盈利能力存疑,近五年财报扣非利润四年亏损

根据妙可蓝多2020年半年报,公司上半年实现营业收入10.83亿元,同比上涨51.74%;净利润3222.21万元,同比大涨727.87%。

然而业内人士分析称,业绩暴增100%以上的,大致有三种情况:一是公司并购或者借壳,并表范围发生了较大变化;二是公司上年同期的业绩基数过低,本期业绩回归,就会造成业绩暴增的假象;三是由于经营改善或者市场变好,业绩真的突飞猛进。

妙可蓝多正是属于第二种情况,实际上2019年同期净利润仅为389.22万元。不仅如此,2020年上半年妙可蓝多当期销售费用高达3.01亿元,较去年同期增长160.33%,简而言之,妙可蓝多3个亿的营销费用才换来了上半年3000万的利润。妙可蓝多的营销攻势可谓愈发疯狂,无论是电梯还是电视,妙可蓝多的广告总能无孔不入,企图用曝光度挖掘国内极具潜力的奶酪市场。

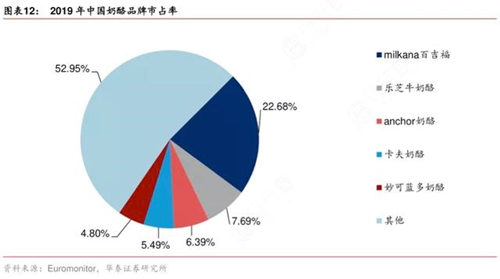

然而妙可蓝多在营销上投重金却没有取得应有的效果,根据Euromonitor数据,2019年国内奶酪市场占有率排名前三的均为国外品牌,法国“百吉福”市场占有率22.68%,位列第一;法国“乐芝牛”市场占有率7.69%,排名第二;新西兰“安佳”市场占有率为6.39%,排名第三,妙可蓝多在国内奶酪市场占有率为4.8%,位居第五。

从业绩上看,增收不增利是妙可蓝多的常态。2015年至2019年,妙可蓝多营业收入分别为3.61亿元、5.12亿元、9.82亿元、12.26亿元,17.44亿,归母净利润分别为-2.75亿元、3221.01万元、427.86万元、1064.06万元、1923万元。但扣除补助及投资收益外,2015年至2019年妙可蓝多扣非净利润分别为-2.81亿,-1498.46万元、111.40万元、-1357.13万元、-1219.99万元。

另外伊利、三元、光明等国内传统乳企也在试水奶酪市场,妙可蓝多的市场可能再次遭到压缩,因此对于妙可蓝多来讲,如果仅靠“烧钱”营销,不能进一步提升产品竞争力,未来情况可能愈发艰难。

高管频繁减持,多次收到证监局警示

8月21日,在妙可蓝多发布公告宣布终止此前与蒙牛签订的非公开发行股票预案的两天前,妙可蓝多曾发布公告披露,股东刘木栋、王永香分别在5月至8月、7月至8月违规减持公司股票,累计占公司总股本的3.02%。

另外公告还披露了此次违规减持的处理情况:“刘木栋、王永香向公司说明,此次减持并非主观故意违规,主要系相关人员对减持相关规定认知解读不充分。刘木栋、王永香就本次违规减持行为进行了深刻的自查和反思,并就此向公司和广大投资者表示诚恳的歉意。 刘木栋、王永香已对直接责任人进行了批评教育,并组织相关人员重新认真、 全面学习了《上市公司董监高减持股份的若干规定》、《上市公司股东及董事、监 事、高级管理人员减持股份实施细则》等相关法律、法规和规范性文件,树立合规意识,加强对相关法律法规和规范性文件的学习,加强事先和上市公司及监管部门的沟通,防止此类事情的再次发生。”

除去刘木栋、王永香的违规减持外,妙可蓝多股东合规减持也是接二连三。年初至今,妙可蓝多发出的持股变动相关公告接近20份,既有持股5%以上大股东的减持行为,也有公司董监高的减持操作,难免有高位套现,企图“跑路”之嫌。

另外值得注意的是,8月24日,妙可蓝多还披露了《关于最近五年被证券监管部门和交易所处罚或采取监管措施的公告》。

其中2016年,妙可蓝多就因未及时披露子公司存在停产风险受到上交所的通报批评;

2018年,其又因未及时披露借款购买理财产品事项而遭到中国证监会上海监管局的警示;

2019年,董事长、总经理柴琇,董事、副总经理、财务总监、董事会秘书白丽君分别收到了中国证监会上海证监局采取出具警示函的行政监管措施。因妙可蓝多实控人柴琇授意联合财务总监、董秘白丽君,安排妙可蓝多全资子公司吉林省广泽乳品科技有限公司向关联方及第三方合计划转资金2.395亿元,相关款项供关联方用于偿还银行借款,占公司2018年末经审计的归属于上市公司所有者权益的19.66%,构成关联方非经营性资金占用。

2020年3月,妙可蓝多控股股东柴琇及财务总监、董事会秘书白丽君收到上海证监局警示函。警示函显示,妙可蓝多未对其中两笔资金占用进行会计处理,虚增2019年一季报、半年报及三季报的货币资金,导致资产负债表存在虚假记载,未能真实反映公司的财务状况。

令人玩味的是,每次收到监管函后,妙可蓝多都会承诺表示:进一步加强公司内部控制制度,加强关联交易的信息披露,出台并下发了《关于规范关联交易流程的通知》,公司严格按照交易所和监管部门的规范要求进行操作,进一步提升公司治理水平。但每次承诺都没能避免问题再次出现。

蒙牛仍是大股东之一,但未来难期

2020年1月6日,妙可蓝多公告披露,蒙牛与公司多名股东签署了《股份转让协议》,蒙牛以每股14元的价格受让妙可蓝多非限售流通股份2046.7853万股,占妙可蓝多总股本的5%,总价款约2.87亿元。自此,蒙牛成为妙可蓝多第二大股东,妙可蓝多也正式“搭车”蒙牛,股价迎来快速拉升。

2020年3月,妙可蓝多发布《2020年非公开发行A股股票预案》,拟发行不超过5870.7123万股股票,募集资金总额不超过8.9亿元。其中,蒙牛计划认购金额3.15亿元,认购数量为2078万股。若本次认购顺利完成,蒙牛将合计持有妙可蓝多约8.81%的股份。

8月23日,上述预案终止。然而,妙可蓝多同时披露了一份新的定增计划,此次定增对象变更为妙可蓝多实控人柴琇控制的另一家公司——广讯投资。本次定增后,柴琇合计持股比例将增至22.96%。

另外值得注意的是,妙可蓝多的新定增预案中,股票发行价格由此前的15.16元/股飙升至35.2元/股,增长翻倍。业内人士猜测,在“蒙牛概念”的带动下,妙可蓝多股价翻倍增长,或许定增价格要因为股价上涨而出现调整也是导致蒙牛放弃定增的原因之一。

目前,蒙牛依旧持有妙可蓝多5%的股份,仍是妙可蓝多大股东之一,妙可蓝多仍然给蒙牛奶酪业务做代工,但是从长远来看,无论是奶酪产品生产还是奶酪品牌建设,蒙牛都有能力亲力亲为,放弃定增妙可蓝多对蒙牛来说几乎没有大的影响。而对于妙可蓝多来讲,盈利能力、企业管理等方面存在的问题无法忽视,尽管与蒙牛仍处于战略合作关系,但问题如果不能妥善解决,加之国内传统乳企持续发力奶酪市场,妙可蓝多未来难期。

| 食品保健

| 食品保健